Energikrisen i Europa utløst av den pågående krigen mellom Russland og Ukraina har etterlatt kontinentet mangel på hydrokarbonforsyninger og i økende grad avhengig av import av flytende naturgass. Norge, den største olje- og gassprodusenten i regionen, har trappet opp med en rekordstor sanksjonsboom på norsk kontinentalsokkel (NCS) som har sett svimlende 35 prosjekter grønt lys de siste to og et halvt årene – de fleste på slutten av fjoråret. Ifølge Rystad Energys forskning vil Norge se utviklingsutgiftene skyte i været på kort sikt ettersom utbyggingen av prosjektporteføljen anslås å lansere hele 42,7 milliarder dollar i greenfield-investeringer.

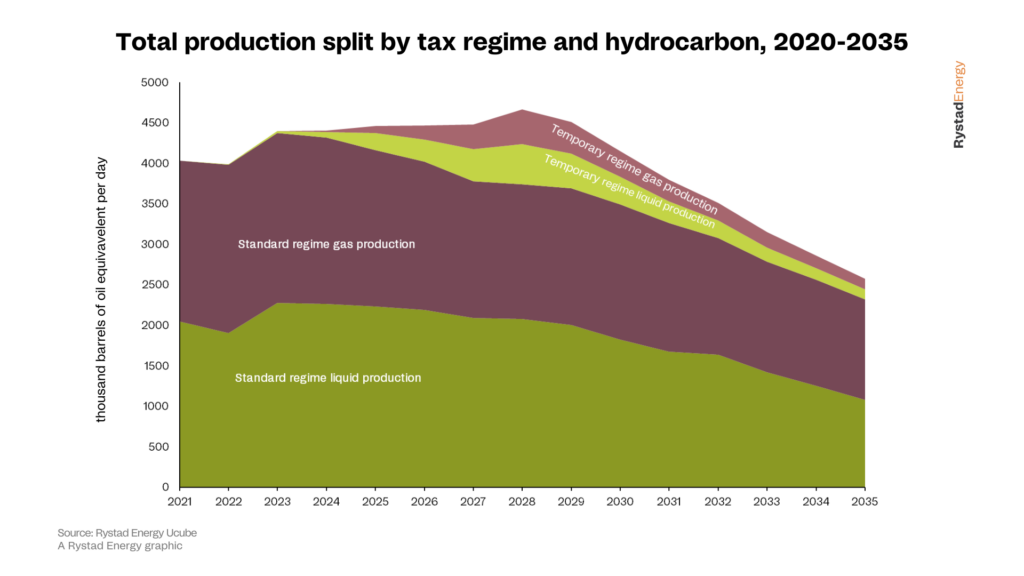

Disse prosjektene som er sanksjonert under Norges midlertidige skatteregime vil bidra til å opprettholde høy gassproduksjon på norsk sokkel mot 2030. Mens sentrale produserende felt som Troll, Oseberg og Aasta Hansteen sakte vil gå inn i nedgangsfasen de kommende årene, vil skatteregimeprosjekter som Aker BPs Yggdrasil Hub (oppstart i 2027), Shells fase 3 av Ormen Lange (oppstart i 2025) og Equinors Irpa (oppstart i 2026) vil være spesielt viktige for å opprettholde en jevn høy gassstrøm fra Norge til Europa.

Produksjonen øker fremover

Væskeproduksjonen på NCS forventes også å fortsette fremover, noe som er kjærkomne nyheter ettersom Europa prøver å avvenne seg fra russisk oljeimport. Fra det midlertidige skatteregimet vil Aker BPs Yggdrasil Hub (oppstart i 2027), Equinors Breidablikk (oppstart i 2025) og Vaar Energis Balder Future (oppstart i 2024) være de største bidragsyterne målt i oljeproduksjon. Det meste av oljeproduksjonen vil imidlertid stamme fra store felt som ble sanksjonert under standardskatteregimet, som Johan Sverdrup – spesielt siden det gigantiske offshorefeltets andre fase kom på nett i desember 2022.

Til sammen har disse prosjektene presset produksjonsnedgangen på norsk sokkel tilbake til 2028. I følge Rystad Energis forskning vil tilleggsforsyningen av gass i 2028 være om lag 24,9 milliarder kubikkmeter (Bcm), tilsvarende rundt 6,225 % av etterspørselen i Europa. Union og Storbritannia til sammen. Denne økningen fra 96 Bcm til 121 Bcm betyr at Norge vil gå fra å levere i underkant av en fjerdedel (24%) til nærmere en tredjedel (30,25%) av all europeisk gass om fem år.

«Utfallet av denne skattelettelsen er tredelt: økte investeringer på norsk sokkel; økte skatteinntekter når produksjonen starter; og økt forsyning til Europa på et kritisk tidspunkt. Norge må vurdere om dette regimet er en engangsordning for å tiltrekke seg. investering, eller om det kan trekkes lærdom for fremtiden, sier Mathias Schioldborg, oppstrømsanalytiker i Rystad Energy.

Midlertidig skatteregime

Norge implementerte sitt midlertidige skatteregime under den covid-19-pandemi-induserte markedsnedgangen i 2020 for å tiltrekke seg investeringer og sikre fremtidige utviklingsutgifter på norsk sokkel. Regimet oppmuntret operatører til å bruke penger ved å tilby direkte utgifter og øke investeringsøkningsraten på alle pågående investeringer i 2020 og 2021, samt på alle utviklingsprosjekter sanksjonert før 2023 frem til første olje er realisert. Til tross for en reduksjon i løfteraten fra 24 % i 2020 til 12,4 % i 2022, beregnet Rystad Energi at det midlertidige regimet fortsatt løfter nåverdien (NPV) og senker breakeven-prisene på utbyggingsprosjekter, sammenlignet med både gamle og nye. kontantstrømbasert standardregime. Ettersom oljeprisen har kommet seg betydelig etter nedgangen i 2020, har operatører på norsk sokkel kjempet for å få innsendt planene for utbygging og drift (PUD) innenfor skattevinduet, slik at prosjektene deres kan dra nytte av de gunstige økonomiske betingelsene før implementeringen av nytt standardregime i begynnelsen av 2023.

Mange prosjekter innvilget ifjor

Samlet ble de 35 prosjektene som ble sanksjonert innenfor regimet, 24, grønt lys i fjor – noe som gjør 2022 til en klar rekordbryter når det gjelder antall sanksjonerte prosjekter på norsk sokkel i løpet av et enkelt kalenderår. Fjoråret var også en vinner når det gjelder den totale verdien av prosjekter som ble sanksjonert i løpet av et enkelt år, forventet å utgjøre nesten 29 milliarder dollar. Aker BP driver 17 av de 35 prosjektene på listen, inkludert Yggdrasil Hub (Munin, Hugin og Fulla), Valhall PWP-Fenris-prosjektet, Skarv Satellites-prosjektet (Alve North, Idun North og Orn), og Utsira High tieback utbygginger til Ivar Aasen og Edvard Grieg (Symra, Troldhaugen og Solveig Fase 2). Alle Aker BPs prosjekter er i Nordsjøen, bortsett fra Skarv Satellites og Graasel. Equinor følger etter med å drifte 11 prosjekter, inkludert Breidablikk, Irpa, Halten Øst, elektrifiseringen av Njord-feltet, og forlenge levetiden til Snohvit-gassfeltet i Barentshavet gjennom sitt ‘fremtidige’ prosjekt. Andre bemerkelsesverdige bidrag er Shells installasjon av et undervannskompresjonssystem for fase 3 av gassfeltet Ormen Lange, Wintershall Deas Dvalin North og ConocoPhillips’ Eldfisk North.

Kilde: Rystad Energy, Mathias Schioldborg, oppstrømsanalytiker i Rystad Energy. Oversetter til norsk: N.P. Tanderø